1人暮らしの母は稲城市の自宅を売却するため売買契約書を締結しましたが、物件の引き渡しの前に他界しました。譲渡所得の申告は母の準確定申告? 相続人の確定申告?どちらで行いますか。

フォーカス 003▶ 売買契約後に相続発生

[ 質問 ]

母は稲城市にある自宅に長年住んでおりましたが、約1年前に府中市の老人ホームへ転居しました。

以降、自宅は空き家の状態となっていましたが、このたび売却することとなり、母は生前に売買契約書を締結し、手付金も受け取っておりました。

しかし契約締結後まもなく母が他界し、物件の引き渡しや所有権移転登記はまだ完了しておりません。

このような場合、売却によって発生する利益は、母の生前の所得として準確定申告をするのでしょうか? それとも、残代金の受取人となる私が、自身の確定申告で申告するのでしょうか?

[ 回答 ]

不動産を売却した際に得られる利益は「譲渡所得」と呼ばれますが、その起算日は資産を引き渡した日とされるのが原則です。

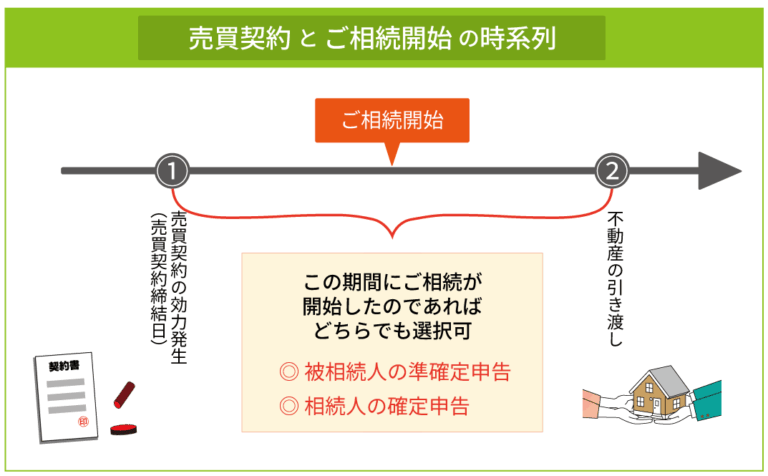

しかし、売買契約の効力発生日(契約締結日)を起算日として扱うことも認められているため、「資産を引き渡した日」または「売買契約の効力発生日」のいずれかを選択することが可能です。

今回のご相談のケースでも、不動産の売買契約締結後にお母様がお亡くなりになり、不動産の引き渡しが行われていなかった状況ですので、確定申告について、以下のいずれかを選択することができます。

①お母様(被相続人)の譲渡所得として準確定申告をする。(売買契約の効力発生日)

(※亡くなった方の確定申告を、相続人が代わりに申告をする場合に準確定申告といいます。)

②娘様(相続人)の譲渡所得として確定申告する(資産を引き渡した日)

ただし「お母様の譲渡所得として準確定申告をする」または「娘様の譲渡所得として確定申告する」のどちらかの選択によっては、そのあとに支払う税金が大きく変わってくる可能性があります。

そのためどちらを選択するのかは、慎重に考える必要があります。

それでは、上図の①と②を選んだ場合それぞれについて、申告期限はいつになるのか、どのような税金が発生するのか、また、特例の適用が可能かどうかなど、詳しく見ていきましょう。

① 母(被相続人)の譲渡所得として準確定申告する場合

申告期限:相続の開始を知った日(通常は死亡日)の翌日から4ヵ月以内

住民税:1月1日現在、市内に居住していた人(生きている方)に課税されますので、翌年の住民税はかかりません。

所得税:被相続人の居住用不動産の売却のため、マイホーム特例が適用できます。

マイホーム特例(居住用財産の3,000万円特別控除)とは・・・

マイホームを売った時に使える特例です。

この特例の適用を受けるためには、売った資産が下記のいずれかに該当する資産であることが必要です(一部のみ抜粋)。

イ)自分が住んでいる家屋

ロ)以前に住んでいた家屋(住まなくなってから3年を経過する日の属する年の12月31日までに売る場合に限ります。)

ハ)上記イまたはロの家屋とともに売ったその敷地や借地権

今回ご相談のケースでは、稲城市の自宅を引っ越してから1年以内に売却されており、要件を満たしていることから、特例の適用が可能です。

国税庁ホームページ「マイホームを売ったときの特例」のページへ

② 娘様(相続人)の譲渡所得として確定申告する場合

申告期限:不動産引き渡し日の翌年の2月16日~3月15日(通常の確定申告の時期)

住民税:確定申告を行った年に譲渡所得に対する住民税が課税されます。

所得税:相続人のマイホームの売却ではないため、マイホーム特例は適用 できません。

相続税の取得費加算の特例:母(被相続人)の相続税が発生する場合、その不動産を取得した相続人はこの特例を適用することができます。

▶相続税での扱いにも違いがあります

① お母様(被相続人)の譲渡所得として準確定申告をする場合の相続税の扱い

◆預貯金の財産だけでなく、売却による残代金(残代金請求権)も含めて、母(被相続人)の相続財産として相続税の課税対象になります。

手付金は生前に受取り、消費していなければ預貯金に含まれていますので、結果、売却により得られる全額すべてを「母の財産」として相続税を計算します。

◆相続財産に残代金を加算する一方で、譲渡に伴って発生する未払いの仲介手数料 などの費用は債務控除することができます。

◆母が支払うべき準確定申告の所得税も、未払金として債務控除することができます。

② 娘様(相続人)の譲渡所得として確定申告をする場合の相続税の扱い

◆預貯金の財産だけでなく、売却による残代金(残代金請求権)も含めて、 母(被相続人)の相続財産として相続税の課税対象になります。

手付金は生前に受取り、消費していなければ預貯金に含まれていますので、 結果、売却により得られる全額すべてを「母の財産」として相続税を計算します。

◆相続財産に残代金を加算する一方で、譲渡に伴って発生する未払いの仲介手数料 などの費用は債務控除することができます。

▶フォーカス | どちらを選択するかのポイント

◆居住用財産の3,000万円特別控除(マイホーム特例)や翌年の住民税が課税されない等の理由で、準確定申告を行うことで税負担の面で有利になるケースが多いです。

◆相続人が行う「確定申告」の方が、時間的な余裕があるため精神的な負担が少ないです。

◆最終的には「所得税」「住民税」「相続税」を含めた全体の税負担を総合的に見て判断することが重要です。

税金だけでなく社会保険料への影響も考えられます

社会保険料は、ご自身の収入や雇用形態、お住まいの市区町村、年齢などによって大きく変化する場合があります。

そのため、勤務先や、お住まいの市区町村の窓口、または社会保険労務士などの専門家へご相談されることをおすすめいたします。

府中相続税サポートセンターには、府中市で生まれ、稲城市にも詳しい税理士が在籍しております。 相続税や準確定申告のご相談や申告件数が数多くございますので、どうぞ安心してご相談ください。

- 細かな内容にも丁寧にご対応頂き、感謝しております

- ご相談内容 相続税申告・相続手続き 満足度 とても満足 1.当事務所にご相談いただく前はどのようなことにお困りでしたか? また、税理士にご相談いただく上で不安だったことなどをお聞かせくだ…

- 初めてのことで全く何も分からず不安でしたが、1つ1つ大変わかりやすくご説明、ご指示いただき1つ1つ進めていくことができました。

- ご相談内容 満足度 とても満足 1.当事務所にご相談いただく前はどのようなことにお困りでしたか? また、税理士にご相談いただく上で不安だったことなどをお聞かせください。 …

- 手順が分からなかったですが、進行し始めて理解していきました。

- ご相談内容 相続税申告 満足度 とても満足 1.当事務所にご相談いただく前はどのようなことにお困りでしたか? また、税理士にご相談いただく上で不安だったことなどをお聞かせください。 手…

- 初めての事で何もわからなかったので、とても助けていただけて感謝しております

- ご相談内容 相続税申告・相続手続 満足度 とても満足 1.当事務所にご相談いただく前はどのようなことにお困りでしたか? また、税理士にご相談いただく上で不安だったことなどをお聞かせくださ…